Unsere Stärke: Bankeinführungen* bei echten Banken (Bankfilialnetz)

und immer unsere Echtzeit- und italienische Reaktionsfähigkeit, ständige Überwachung und Unterstützung, die in allen unseren Paketen enthalten sind.

Das Premium-Paket umfasst :

Gründung einer Gesellschaft LLP in London (Vereinigtes Königreich), ohne Reiseaufwand, inklusive Bankeneinleitung*.

Unabhängig von Ihrer Nationalität können Sie Ihre Firma in London innerhalb von 1 Tag gründen, 100 % online, ohne Reiseaufwand. Sie benötigen keine Privatadresse in London, müssen dort nicht ansässig sein und brauchen auch kein Visum. Stammkapital ab 1 £.

Ultraschnelle Hilfe bei der Bankeneinleitung*.

*Bonus (angeboten): 3 exklusive, noch nicht genutzte Geschäftsideen.Wir garantieren umfassende und qualitativ hochwertige Dienstleistungen, die transparent und vertrauensvoll sind; wir garantieren Echtzeit-Verfügbarkeit an 6 Tagen pro Woche 10 Stunden pro Tag, Betreuung und Unterstützung… —-

Boosten Sie Ihr Geschäft mithilfe unserer Kontaktnetzwerke in ganz Europa (Hersteller, Händler, Lieferanten, Wiederverkäufer, lokale Agenten, Logistik und Wareneingang,…).

Überlassen Sie die Gründung einer Gesellschaft nicht irgendjemandem. Mit uns genießen Sie die folgenden Vorteile und Garantien:

- Einzigartig, gehen Sie kein Risiko ein: Firmengründung und Registrierung garantiert zufrieden oder Geld zurück

- Nicht bei einer Bank hinterlegtes Stammkapital ab 1€ möglich

- Wir kümmern uns um alles

- Ultraschnelle Unterstützung bei der Bankeneinleitung*.

- Sofortige Reaktivität

- Gründung einer Gesellschaft innerhalb von 1-2 Arbeitstagen

- 100% online (kein Papierkram), keine Reisekosten

- Möglichkeit der Zahlung in 2 Raten

- Wir sprechen Deutsch

Sie müssen weder für die Gründung einer Gesellschaft noch für Ihre Bankeneinleitung* vor Ort sein. Außerdem sprechen wir Französisch.

Das Premium-Paket: GESELLSCHAFTEN LLP 100 % online, ohne Reisekosten | In 1 oder 2 Raten bezahlen | Bankeneinleitung* inbegriffen

Zahlung in 1 Rate €990

Zahlung in 2 Raten, Vorauszahlung € 524

- Wenn Sie eine Bestellung aufgeben, erhalten Sie automatisch per E-Mail ein Formular zur Unternehmensgründung, das Sie ausfüllen müssen.

- Zahlung per Banküberweisung ist ebenfalls möglich: Sie können Ihre Bestellung oben aufgeben; während des Bezahlvorgangs wird Ihnen die Möglichkeit der Zahlung per Banküberweisung angeboten. Markieren Sie das Kästchen ‘Banküberweisung’. Sobald wir Ihre Bestellung erhalten haben, senden wir Ihnen unsere Bankverbindung für die Überweisung zu. Sie haben die Möglichkeit, in einer oder zwei Raten zu zahlen.

![]() [email protected] (auf Deutsch oder Französisch)

[email protected] (auf Deutsch oder Französisch)

![]() +33667896739 (in Französisch )

+33667896739 (in Französisch ) ![]() whatsapp (in Französisch )

whatsapp (in Französisch )

![]() [email protected]

[email protected]

(auf Deutsch oder Französisch)

![]() +33667896739 (in Französisch )

+33667896739 (in Französisch )

![]() whatsapp (in Französisch )

whatsapp (in Französisch )

Oder

Deutscher Support (ein unabhängiger, für den Kunden verantwortlicher Partner, der bei der Bank angestellt ist, ruft Sie auf Italienisch an und bearbeitet Ihren Antrag auf Eröffnung eines Kontos bei Revolut Business oder einem anderen unserer Partner): 290 € ohne MwSt.

Oder

Bankeneinleitung* in einer echten Bank in Europa (deutsche Sprache und Manager, Bankangestellter), Bankfilialnetz in einem an Italien angrenzenden Land: mit Reise, 392 € ohne MwSt.

Oder

Vorstellung der Bank* in einer ehten Bank, die aus einem Netz von Filialen besteht, OHNE DELOCALISIERUNG (was bei einer echten Bank selten ist), natürlich mit Online-Fernzugriff und mit einem unabhängigen Kundenbetreuer, der für die Bank arbeitet und Deutsch spricht: keine Reisekosten, 392 € ohne MwSt.

Oder

HSBC-Bankeinführung* in einem EU-Land : 890 € ohne Mehrwertsteuer

Sie können sich natürlich auch für eine Einführung* in das Online-Banking (neo-banking: Revolut Business oder einer unserer Partner) entscheiden, die in allen unseren Gründungspaketen kostenlos enthalten ist.

Zu unseren Stärken gehören:

- Schnelle und garantierte Registrierung Ihres Unternehmens in ca. 1-2 Arbeitstagen (London) + Bankeinführung inklusive*.

- Für die Gründung Ihres Unternehmens senden wir Ihnen per E-Mail ein Online-Formular zum Ausfüllen; Sie müssen ein Foto Ihres Reisepasses oder Personalausweises und einen Wohnsitznachweis beifügen.

- Schneller Online-Service (kein Papierkram oder Reisen für einige Länder wie England, Schottland, Irland, Bulgarien, Malta, …).

- Sobald Ihr Unternehmen registriert ist, senden wir Ihnen per E-Mail die PDF-Dokumente, die Ihr Unternehmen bilden. Sie erhalten dann Ihre Unternehmensdokumente per E-Mail in Echtzeit.

- Kostenloser Kundendienst in italienischer Sprache an 6 Tagen in der Woche, von 9 bis 19 Uhr.

Neu: Vermittlung eines Kontakts zu einem unserer Kundenreferenten. Möchten Sie sich über unser Unternehmen vergewissern? Wir bieten Ihnen auf Anfrage die Möglichkeit, mit einem unserer Kundenreferenten in Kontakt zu treten.

Die LLP

Eine Gesellschaft mit beschränkter Haftung (Limited Liability Partnership, LLP) ist eine alternative Art der Gesellschaftsstruktur, die bei Berufstätigen beliebt ist, die häufig als Personengesellschaft arbeiten, z. B. Rechtsanwälte, Ärzte, Architekten, deren Mitglieder jedoch eine beschränkte Haftung verlangen Die Mitglieder sind untereinander unabhängig. Andere berufliche Tätigkeiten können von einer LLP betreut werden, sie sind natürlich nicht auf freie Berufe beschränkt: Dienstleistungen für Unternehmen und Privatpersonen, Beratung, Wirtschaftsprüfung, Ingenieurwesen, Vermittlung, Maklertätigkeiten, Beratung, Herstellung von Kontakten, Management, Ausbildung, Kommunikation, Vermittlung zwischen Lieferanten und Käufern, Verwaltung von Privatfonds oder Portfolios, Holdinggesellschaften etc.

Eine LLP hat keine Direktoren oder Aktionäre; stattdessen gibt es Mitglieder, die allgemein als „Partner“ bezeichnet werden. Es müssen mindestens zwei Mitglieder vorhanden sein, um eine LLP eintragen zu lassen, aber es gibt keine Begrenzung für die Anzahl der zulässigen Mitglieder.

LLPs werden eher durch den Limited Liability Partnership Act 2000 und die Limited Liability Partnerships (Application of Companies Act 2006) Regulations 2009 als durch den Companies Act 2006 geregelt.

Haager Übereinkommen – 1992 – Dekret 92-521 „Jede in der Europäischen Gemeinschaft ansässige natürliche oder juristische Person hat das Recht, in einem Land ihrer Wahl eine Gesellschaft zu gründen, ohne dort steuerlich ansässig sein zu müssen“.

Die Besteuerungsmethode der LLPs ermöglicht ein höheres Maß an steuerlicher Transparenz und erlaubt es den Mitgliedern, getrennt zu bleiben.

Sie können ein anderes Unternehmen (eine sogenannte „juristische Person“) als Mitglied einer LLP bestimmen.

Die Mitglieder einer LLP können ihren Sitz überall auf der Welt haben – es ist nicht erforderlich, dass die Mitglieder in Großbritannien ansässig sind…

LLPs, deren Verkäufe nicht in Großbritannien getätigt werden und deren Mitglieder nicht in Großbritannien ansässig sind, unterliegen nicht der Körperschaftssteuer, nur die Mitglieder werden in dem Land ihres steuerlichen Wohnsitzes besteuert.*.

Was ist eine Zwischeneinheit (Flow-Through (Pass-Through) Entity) :

Eine Zwischeneinheit ist eine juristische Geschäftseinheit, die alle von ihr erwirtschafteten Einkünfte direkt an ihre Eigentümer, Aktionäre oder Investoren weiterleitet. Folglich werden nur diese Personen – und nicht die Körperschaft selbst – auf ihre Einkünfte besteuert. Zwischengesellschaften sind ein häufig genutztes Mittel, um die Doppelbesteuerung zu vermeiden, die mit den Gewinnen klassischer Unternehmen und dem Einkommen der Eigentümer, Aktionäre oder Investoren produziert wird(1).

Berufstätige, die LLPs nutzen, neigen dazu, sich stark auf deren Ruf zu verlassen. Die meisten LLPs werden von einer Gruppe von Fachleuten gegründet und geleitet, die über viel Erfahrung und Kunden verfügen. Indem sie ihre Ressourcen zusammenlegen, senken die Partner die Betriebskosten und erhöhen gleichzeitig die Wachstumskapazität ihrer LLP. Sie können Büros, Mitarbeiter usw. gemeinsam nutzen. Noch wichtiger ist, dass die Partner durch die Kostensenkung mehr Gewinn aus ihren Geschäften ziehen können, als sie es einzeln könnten.

Ein weiterer Vorteil einer LLP ist die Fähigkeit, Partner anzuziehen und sie wieder aussteigen zu lassen. Da in einer LLP ein Partnerschaftsabkommen besteht, können Partner (Mitglieder) hinzugefügt oder entfernt werden, wie es im Abkommen festgelegt ist. Dies erweist sich als praktisch, da die LLP immer Partner hinzufügen kann, die bestehende Geschäfte mitbringen. Üblicherweise erfordert die Entscheidung, etwas hinzuzufügen, die Zustimmung aller bestehenden Partner(2).

Eine LLP gründen :

Wir bieten ein Paket und Dienstleistungen an, die speziell auf die Gründung einer Gesellschaft mit beschränkter Haftung (LLP) ausgerichtet sind.

Hier sind die wichtigsten Punkte, die Sie bei der Gründung einer LLP beachten sollten:

– eine LLP muss mindestens zwei Mitglieder haben (obwohl Sie natürlich de facto der alleinige Eigentümer der Gesellschaft bleiben) ;

– Sie müssen Informationen (Reisepass oder Personalausweis) über die Personen vorlegen, die eine wesentliche Kontrolle (PSC: significant control) in der LLP haben; in der Regel sind alle Mitglieder PSCs, obwohl sie nur eine begrenzte Haftung haben und in keiner Weise füreinander verantwortlich sind ;

– LLPs müssen mit dem Ziel der Gewinnerzielung gegründet werden – diese Gesellschaftsstruktur eignet sich nicht für gemeinnützige Organisationen.

Häufig gestellte Fragen (FAQs) :

Was ist ein LLP-Mitglied?

Ein LLP-Mitglied ist ein Partner in einer LLP-Gesellschaft mit beschränkter Haftung. Sie müssen mindestens zwei Mitglieder haben, um eine LLP zu gründen.

Wer kann Mitglied einer LLP sein?

Ein LLP-Mitglied kann jede Person jeglicher Nationalität oder eine juristische Person sein.

Was ist der Unterschied zwischen einem Mitglied und einem Member?

Mitglieder haben genau die gleichen Rechte und Pflichten wie alle anderen Mitglieder einer LLP, aber sie haben die zusätzliche Verantwortung, sicherzustellen, dass die LLP und ihre Mitglieder alle satzungsgemäßen Anforderungen und Verpflichtungen erfüllen. Sie müssen sicherstellen, dass die Bestätigungserklärung und der Jahresabschluss genau und rechtzeitig eingereicht werden. Sie sorgen auch für alle Formalitäten im Falle einer Auflösung der LLP.

Die Mitglieder einer LLP-Gesellschaft müssen ihre Steuern in dem Land zahlen, in dem sie ihren steuerlichen Wohnsitz haben*.

WICHTIGE PUNKTE

Die Liability Limited Partnership (LLP) ermöglicht eine Partnerschaftsstruktur, bei der die Haftung jedes Partners auf den Betrag beschränkt ist, den er in das Unternehmen investiert. Partner in einer LLP zu haben bedeutet, von den individuellen Fähigkeiten und dem Fachwissen der einzelnen Mitglieder zu profitieren und eine Arbeitsteilung herzustellen.

Beschränkte Haftung bedeutet, dass Gläubiger, wenn die Partnerschaft scheitert, nicht auf das persönliche Vermögen oder Einkommen eines Partners zugreifen können, vorausgesetzt natürlich, es liegt kein Managementfehler oder ähnliches vor.

LLP-Gesellschaften sind in professionellen Unternehmen wie Anwaltskanzleien, Buchhaltungsfirmen, Arztpraxen und Vermögensverwaltern üblich, aber aufgrund ihrer Flexibilität können sie auch für andere freiberufliche Tätigkeiten, den Verkauf von Dienstleistungen (Beratung, Wartung, Gutachten, Transport,…), Beratung, Vermittlung, Maklertätigkeiten, Verwaltung von Eigentum, Patenten und Marken,…(2) verwendet werden.

Eine ausländische Gesellschaft zu gründen bedeutet auch, eine wirtschaftliche Substanz aufzubauen (tatsächliche lokale Organisation der Tätigkeit: Büros, Räumlichkeiten, Tätigkeit, Materialisierung, Ressourcen,…), was für Sie als Eigentümer der Gesellschaft in einem fernen Land kompliziert zu bewerkstelligen ist, wenn Sie nicht in dem Land, in dem sich Ihre Gesellschaft befindet, ansässig sind. Das Fehlen einer wirtschaftlichen Substanz einer ausländischen Gesellschaft ist gleichbedeutend mit einer faktischen Geschäftstätigkeit und einer steuerlichen Niederlassung der Gesellschaft im Land des steuerlichen Wohnsitzes des Eigentümers der Gesellschaft. Wenn ein EU-Bürger eine Gesellschaft in Europa gründet, erleichtert dies die Niederlassung der Gesellschaft und ermöglicht ihm, die Verwaltung, Buchhaltung, Produktion, Vermarktung und die Steuererklärungen im Land des Gesellschaftssitzes zu bewältigen. Nicht zu vergessen sind die steuerlichen Verpflichtungen des Eigentümers des Unternehmens in dem Land, in dem er steuerlich ansässig ist.

Die LLP kann in Frankreich der SNC ähneln: „Par défaut, la SNC n’est pas imposée au niveau de la société. Stattdessen gibt jeder Gesellschafter seinen Gewinnanteil sowie seine Vergütung in der Kategorie der Industrie- und Handelsgewinne (BIC) oder der nichtkommerziellen Gewinne (BNC) in seiner Einkommensteuererklärung an.“

Quelle : https://www.economie.gouv.fr/entreprises/societe-en-nom-collectif-snc#:~:text=collectif%20(SNC)%20%3F-,R%C3%A9gime%20fiscal,dans%20sa%20d%C3%A9claration%20de%20revenus.

Die Kommanditgesellschaft ist ebenfalls eng mit der Rechtsform LLP verwandt. Ob LLP, Kommanditgesellschaft oder SNC, es gelten rechtliche, steuerliche und andere Unterschiede*.

„Die offene Handelsgesellschaft (OHG) muss eine gewerbliche Tätigkeit ausüben. Freiberufliche oder zivilrechtliche Tätigkeiten können in einer OHG nicht ausgeübt werden. Die OHG ist eine Gesellschaft, in der alle Gesellschafter die Eigenschaft eines Kaufmanns haben und unbeschränkt und gesamtschuldnerisch für die Gesamtheit der Schulden der Gesellschaft haften.“

Quelle : https://www.economie.gouv.fr/entreprises/societe-en-nom-collectif-snc

Liability Limited Partnership (LLP): Ähnlichkeiten oder Entsprechungen: Personengesellschaften, Kommanditgesellschaften, SNC (nicht erschöpfende Liste).

Es ist zu beachten, dass Sie die wirtschaftliche Substanz Ihrer ausländischen Gesellschaft organisieren, sich den steuerlichen Anforderungen des Ortes, an dem Ihre Gesellschaft ihren Sitz hat, und den steuerlichen Anforderungen des Landes, in dem Sie steuerlich ansässig sind, unterwerfen müssen.

LLP VS LTD

Kurzer Vergleich von Limited Liability Partnerships „LLP“ und Private Limited Companies „LTD“ als Rechtsstrukturen im Vereinigten Königreich.

LLPs werden häufig für professionelle Dienstleistungsunternehmen eingesetzt, während LTDs eher für Handelsunternehmen verwendet werden. Es gibt jedoch eine Reihe von handels- und steuerrechtlichen Punkten, die bei der Entscheidung, welche Struktur für ein Unternehmen am besten geeignet ist, berücksichtigt werden müssen.

- Gemeinsamkeiten

- Unterschiede

- Beste Option?

1 – Ähnlichkeiten zwischen LLP und LTD

Eine LLP ist ein Hybrid aus einer Gesellschaft mit beschränkter Haftung und einer traditionellen Partnerschaft. Sie soll die beschränkte Haftung, die die Gesellschafter einer LTD genießen, mit den Vorteilen der Flexibilität und der steuerlichen Transparenz, die die Partnerschaftsgesellschaft mit sich bringt, kombinieren. LLPs ähneln viel mehr einer Gesellschaft mit beschränkter Haftung als einer traditionellen Partnerschaftsgesellschaft.

In dieser Hinsicht haben Limited-Gesellschaften und LLPs mehrere wesentliche Merkmale wie folgt gemeinsam:

- Gründung und Einrichtung

LLPs und LTDs werden im englischen Handelsregister eingetragen. Eine LTD-Gesellschaft wird Direktoren und Aktionäre haben, während eine LLP nur Mitglieder hat. Das Gründungsdokument einer LTD-Gesellschaft ist ihre Satzung (und jede entsprechende Aktionärsvereinbarung). Das Äquivalent einer LLP ist die Vereinbarung der Mitglieder.

- Rechtspersönlichkeit

Die LLP oder LTD ist eine juristische Person mit Rechtspersönlichkeit, d. h. jede kann in ihrem eigenen Namen Verträge abschließen, Eigentum besitzen und Klagen einreichen.

- Beschränkte Haftung

Im Gegensatz zu einer traditionellen Partnerschaft haben die Mitglieder einer LLP oder die Anteilseigner einer LTD eine beschränkte Haftung, was in der Regel bedeutet, dass sie nicht für die Verbindlichkeiten der LLP oder LTD aufkommen müssen. Die Haftung eines Gesellschafters einer LTD wird auf den unbezahlten Betrag der von ihm gehaltenen Anteile begrenzt. Die Haftung eines Mitglieds einer LLP-Gesellschaft wird auf den Betrag des Kapitals beschränkt, das er aufgrund der Vereinbarung der Mitglieder einzubringen bereit ist.

Die Mitglieder einer LLP und die Direktoren einer LTD-Gesellschaft werden in der Regel nur unter bestimmten begrenzten Umständen (z. B. bei illegalen oder betrügerischen Transaktionen) persönlich für Schulden oder Verpflichtungen haftbar gemacht.

- Anforderungen an die Einreichung

Sowohl LLP- als auch Limited (LTD)-Gesellschaften müssen jedes Jahr einen Abschluss beim englischen Handelsregister einreichen. Beide müssen außerdem ein Register der Personen, die eine wesentliche Kontrolle ausüben, erstellen und pflegen.

- Feste oder floatende Gebühren

LLP-Gesellschaften und LTD-Gesellschaften können feste und floating securities auf ihre Vermögenswerte als Sicherheiten einbringen.

2 – Unterschiede zwischen LLP und LTD

Trotz der Ähnlichkeiten zwischen diesen beiden Unternehmenstypen gibt es eine Reihe zentraler Unterschiede, die bei der Prüfung der für Ihr Unternehmen am besten geeigneten Struktur berücksichtigt werden sollten:

- Organisatorische Flexibilität

Sowohl eine LTD als auch eine LLP bieten Flexibilität in Bezug auf die Struktur, aber die Mitglieder einer LLP genießen zweifellos eine größere organisatorische Flexibilität und können die Geschäfte und die Unternehmensführung untereinander frei vereinbaren. Die Geschäfte einer LTD müssen innerhalb der Grenzen des Gesellschaftsgesetzes von 2006 geführt werden, das Limited-Gesellschaften strengere Beschränkungen auferlegt als die LLP-Gesetzgebung.

Infolgedessen haben die Mitglieder einer LLP mehr Flexibilität in Bezug auf die Art und Weise, wie sie die Gewinne teilen, das Kapital organisieren, ihre Managementstruktur, die Art und Weise, wie Entscheidungen getroffen werden, wie Mitglieder ernannt werden und in den Ruhestand gehen.

- Vertraulichkeit

Anders als bei einer LTD, deren Satzung beim englischen Register öffentlich zugänglich ist, ist eine Vereinbarung der Mitglieder einer LLP privat. Diese Mitgliedervereinbarung regelt Fragen wie die Aufteilung von Gewinnen und Verlusten, Kapitalanteile, Managementverantwortung, die Aufnahme neuer Mitglieder, den Ruhestand, den Ausschluss von Mitgliedern und die Beilegung von Streitigkeiten. Wenn die Mitglieder diese Probleme nicht lösen können, enthält das Recht einer LLP einige Standardbestimmungen, auch wenn es die beste Praxis ist, eine Vereinbarung zu treffen.

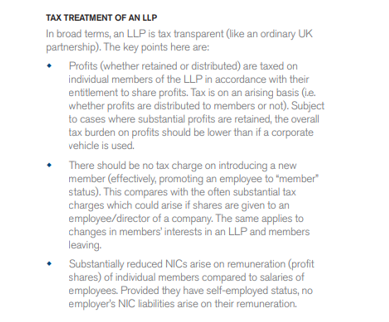

- Steuerliche Behandlung

Für steuerliche Zwecke wird eine LLP wie eine Personengesellschaft behandelt. Das bedeutet, dass sie steuerlich transparent ist, da das Unternehmen der LLP selbst nicht steuerpflichtig ist, die Mitglieder jedoch als natürliche Personen sowohl auf die von der LLP erzielten Gewinne als auch auf die Gewinne aus dem Verkauf der Vermögenswerte der LLP steuerpflichtig sind. Normalerweise werden die Mitglieder einer LLP als Selbstständige behandelt und müssen auf ihren Anteil an den Gewinnen der LLP Einkommensteuer zahlen. Im Falle einer LLP, die sich im Besitz von Ausländern befindet (nicht in England steuerlich ansässig), gilt die Besteuerung der Länder, in denen die Mitglieder steuerlich ansässig sind. Diese Besteuerung besteht aus der Einkommensteuer und/oder der Steuer auf nichtkommerzielle Gewinne und/oder anderen Steuern, die für die Länder des steuerlichen Wohnsitzes spezifisch sind.

Im Gegensatz dazu wird eine Limited (LTD) für steuerliche Zwecke als separate Einheit betrachtet und zahlt Körperschaftssteuer auf die Gewinne der Gesellschaft. Die Aktionäre müssen in der Regel Einkommensteuer auf ihre Gehälter zahlen. Die Aktionäre einer LTD-Gesellschaft zahlen auch Steuern auf Dividenden, die sie erhalten, und auf Gewinne, die sie bei der Übertragung ihrer Anteile an der Gesellschaft erzielen.

Bei einer LTD, die von Ausländern (nicht in England steuerlich ansässigen Personen) gehalten wird, gelten die Steuervorschriften der Länder, in denen die Aktionäre steuerlich ansässig sind. Diese Besteuerung umfasst auch die Einkommensteuer, die Dividendensteuer, die Steuer auf Gewinne aus der Übertragung ihrer Anteile an der Gesellschaft und alle anderen Steuern, die für die Länder, in denen sie steuerlich ansässig sind, spezifisch sind. Wenn die ausländische Gesellschaft keine wirtschaftliche Substanz hat (Räumlichkeiten, Büros, Mitarbeiter, Bürotechnik, tatsächliche Aktivitäten usw.), wird davon ausgegangen, dass die Gesellschaft materiell, administrativ und rechtlich standardmäßig nur in dem Land existiert, in dem der oder die Anteilseigner ihren steuerlichen Wohnsitz haben, mit allen damit verbundenen steuerlichen Konsequenzen.

- Investition und Verkauf

LTD-Gesellschaften werden aus der Sicht von Investoren oft als attraktiver angesehen, da sie Aktien an einer Limited LTD-Gesellschaft kaufen können, ohne Direktor werden zu müssen. Ein Investor in eine LLP muss Mitglied werden, und eine Aktie oder ein Teil einer LLP kann nicht auf die gleiche Weise verkauft werden wie die Aktien einer LTD-Gesellschaft.

- Gesellschaftskapital

Im Gegensatz zu einer LTD hat eine LLP kein Stammkapital.

3 – Beste Option?

LLP und LTD sind bekannte und in Großbritannien häufig verwendete Gesellschaftsformen, die Flexibilität und beschränkte Haftung bieten. Bei ihrem Vergleich ist es wichtig zu berücksichtigen, was für das zu gründende Unternehmen am besten geeignet ist, sowie die erforderliche Struktur und die Art der Geschäftstätigkeit.

Noch mehr Informationen über die Limited Liability Partnership (LLP)

Juristische Person mit eigener Rechtspersönlichkeit, die sich von der ihrer Mitglieder unterscheidet.

Limited Liability Partnerships Act 2000 (LLPA 2000).

Änderungen in der Zusammensetzung einer LLP haben keine Auswirkungen auf ihre Existenz.

LLPs kombinieren die flexible Struktur einer Personengesellschaft mit den Vorteilen einer beschränkten Haftung der Mitglieder. Eine LLP ist Eigentümerin der Vermögenswerte des Unternehmens und haftet für ihre eigenen Schulden; die Mitglieder fungieren als Bevollmächtigte und haften zivilrechtlich nur bis zu dem Betrag, den sie an die LLP gezahlt haben. Eine LLP ist steuerlich transparent, so dass ihre Mitglieder in der Regel steuerlich genauso behandelt werden wie eine offene Handelsgesellschaft und ihre Gesellschafter.

https://uk.practicallaw.thomsonreuters.com/Glossary/UKPracticalLaw/Iacc21b1e1c9a11e38578f7ccc38dcbee?transitionType=Default&contextData=%28sc.Default%29

Eine Gesellschaft mit beschränkter Haftung (LLP) ist im Sinne des Gesellschaftsrechts eine juristische Person, wird aber in der Regel wie eine Personengesellschaft besteuert (d. h. sie ist steuerlich transparent). Das bedeutet, dass, wenn eine LLP ein Geschäft, einen Beruf oder ein Unternehmen mit dem Ziel der Gewinnerzielung betreibt, ihre Gewinne und Gewinne normalerweise in den Händen ihrer Mitglieder besteuert werden, anstatt bei der LLP selbst besteuert zu werden. Steuerliche Transparenz bedeutet auch, dass die Mitglieder auf die Gewinne und Gewinne der LLP zum Zeitpunkt ihres Entstehens besteuert werden, unabhängig davon, ob sie an die Mitglieder ausgeschüttet wurden oder nicht. https://www.lexisnexis.co.uk/legal/guidance/taxation-of-uk-llps

Verpflichtung des Mitglieds einer LLP zum Status der Selbständigkeit

Einzelne Mitglieder

Auf der Ebene der LLP selbst gibt es keine Steuerpflicht. Die Gewinne werden bei den einzelnen Mitgliedern einer LLP gemäß und im Verhältnis zu ihrem Anspruch auf Gewinnbeteiligung besteuert.

https://www.macfarlanes.com/media/1723/structuring-a-business-as-a-limited-liability-partnership_july-14.pdf

Personengesellschaften, einschließlich der LLPs, sind steuerlich transparent. Das bedeutet, dass die Personengesellschaft selbst nicht steuerpflichtig ist: Etwaige Gewinne sind bei den Gesellschaftern zu versteuern.

Für Steuerzwecke wird in der Regel davon ausgegangen, dass jeder Gesellschafter seinen Anteil an den Einkünften und Ausgaben der Personengesellschaft erhält, wie sie anfallen. Von dieser Behandlung wird in besonderen Fällen durch Anti-Steuervermeidungsgesetze abgewichen, die verhindern sollen, dass Strukturen von Personengesellschaften zur Steuervermeidung (oder -minderung) genutzt werden. Die folgende Beschreibung bezieht sich auf zwei dieser Vorschriften: die Regeln für die Gewinnumverteilung in Personengesellschaften mit „gemischten Gesellschaftern“ und die Regeln für „angestellte Gesellschafter“, die für Gesellschaften mit beschränkter Haftung gelten.

Gemischte Partnerschaften

Eine gemischte Personengesellschaft ist eine Gesellschaft, die sowohl natürliche als auch nicht-natürliche Personen (meist, aber nicht notwendigerweise, Gesellschaften und im Folgenden als „verbundene Gesellschaften“ bezeichnet) als Gesellschafter umfasst. Seit dem 6. April 2014 gelten die Regeln zur Vermeidung der Besteuerung von Personengesellschaften für gemischte Personengesellschaften, deren Gewinne von einzelnen Gesellschaftern auf Gesellschafter von Gesellschaften übertragen werden, um die zu zahlende Gesamtsteuer zu senken. Diese Regeln gelten sowohl für Personengesellschaften als auch für LLPs.

Die Absicht dieser Vorschriften besteht darin, (beispielsweise) zu verhindern, dass Gewinne von einer Einzelperson auf eine Gesellschaft übertragen werden, deren Eigentümer er (oder ein Mitglied seiner Familie) ist. Die Anti-Vermeidungsvorschriften zielen also darauf ab, die veruntreuten Gewinne wieder der betreffenden Person zuzuweisen.

Angestellte Mitglieder

Die Regeln für angestellte Mitglieder zielen darauf ab, Mitglieder zu identifizieren, deren Dienstverhältnisse eher einem Anstellungsverhältnis als einer selbstständigen Arbeit ähneln. Diese Regeln gelten nur für britische LLPs und nicht für im Ausland gegründete Offene Handelsgesellschaften oder Gesellschaften mit beschränkter Haftung.

Was die Steuer auf Personengesellschaften betrifft, so unterliegt eine Person, wenn sie als angestelltes Mitglied gilt, der PAYE und den Beiträgen für die nationale Versicherung der Klasse 1 (NIC) auf ihr Einkommen aus der LLP. Die LLP ist auch hinsichtlich der Vergütung des angestellten Mitglieds NICs der Klasse 1 unterworfen, kann aber einen Steuerabzug für die Kosten der Beschäftigung geltend machen. Tatsächlich wird die Zahlung an den Teilnehmer für Steuerzwecke als Beschäftigungseinkommen behandelt.

Eine Person wird als angestelltes Mitglied behandelt, wenn die folgenden drei Bedingungen erfüllt sind:

Bedingung A

Die Person erbringt als Mitglied Dienstleistungen für die LLP und es ist „vernünftigerweise zu erwarten“, dass die von der LLP für diese Dienstleistungen zu zahlende Vergütung ganz oder größtenteils (angenommen werden 80 % oder mehr) ein „verschleiertes Gehalt“ ist.

Ein verschleiertes Gehalt ist eine Vergütung, die fest ist oder, wenn sie variabel ist, nicht auf der Grundlage der Gesamtgewinne oder -verluste der gemeinnützigen Organisation berechnet wird oder in der Praxis nicht von diesen beeinflusst wird.

Einzelpersonen fallen unter diese Bedingung, wenn nicht mehr als 20 % ihrer variablen Vergütung an die Gesamtrentabilität des Unternehmens gekoppelt ist. Es reicht nicht aus, dass sie an die Leistung der Einzelperson, der Branche oder des Teams gekoppelt ist.

Bedingung B

Bedingung B ist, dass die gegenseitigen Rechte und Pflichten der Mitglieder und der LLP dem Mitglied keinen wesentlichen Einfluss auf die Angelegenheiten der LLP verleihen.

Dies wird von HM Revenue & Customs (HMRC) dahingehend interpretiert, dass es bedeutet, welche Rolle die Einzelperson spielt und ob diese Einzelperson „im Geschäft“ ist oder nur „für das Unternehmen arbeitet“.

Auch der Einfluss auf einen Teil oder einen Zweig der LLP statt auf die Gesamtheit ist nicht ausreichend. Viele große Personengesellschaften und solche mit hierarchischen oder Managementstrukturen werden wahrscheinlich feststellen, dass nur wenige Partner dieser Bedingung entgehen. Das HMRC hat bestätigt, dass Einfluss nicht unbedingt bedeutet, im Vorstand von LLP zu sitzen.

Bedingung C

Bedingung C ist, dass das Kapital der Privatperson weniger als 25 % des verschleierten Gehalts der LLP in dem betreffenden Steuerjahr beträgt.

Dies ist der Betrag, den die Person im Rahmen der LLP-Vereinbarung investiert hat und der alle späteren Änderungen berücksichtigt. Er umfasst jedoch nicht die Beträge, die das Mitglied entnehmen kann, z. B. nicht genutzte Gewinne oder kurzfristige Darlehen.

Wenn ein Mitglied die Personengesellschaft im Laufe des Jahres verlässt oder ihr beitritt, wird die Kapitaleinlage für die Zwecke dieses Kriteriums anteilig berechnet.

Wenn eine dieser Bedingungen nicht erfüllt ist, wird die Einzelperson für Steuerzwecke weiterhin als Selbständiger behandelt (und die auf die Personengesellschaft zu zahlende Steuer wird daher nur auf ihren Anteil an den Einnahmen und Ausgaben aus der Personengesellschaft erhoben).

Dieses Factsheet basiert auf dem Gesetz und der Praxis des HMRC am 1. Mai

2019. https://www.saffery.com/insights/publications/partnership-tax/

Ter herinnering, het opzetten van een bedrijf in het buitenland moet gemotiveerd zijn door commerciële of strategische behoeften, bijvoorbeeld als onderdeel van een expatriatieproject of om de productie van producten te verplaatsen, een locatie zoeken om de logistiek te vergemakkelijken (in het bijzonder import-export), nabijheid voor human resources en grondstoffen, kostenbesparingen, in het bijzonder voor opslag, enz;

We hopen dat deze uitleg een nuttige samenvatting is; het is geen juridisch of fiscaal advies. Wij zijn geen juristen en u dient een jurist te raadplegen die gespecialiseerd is in belastingrecht en/of internationale handelswetgeving voordat u een bestelling plaatst op onze website.

“De LLP zelf betaalt geen belasting over zijn winst.

https://hillierhopkins.co.uk/faq/llp-v-limited-company-whats-best/#:~:text=An%20LLP%20allows%20its%20members,at%20the%20marginal%20rate%20applicable.

Belasting in een naamloze vennootschap versus een LLP

Eén van de belangrijkste verschillen tussen naamloze vennootschappen en LLP’s is de fiscale behandeling. Een besloten vennootschap staat volledig los van de mensen in het bedrijf, dus voor belastingdoeleinden betekent dit:

Een naamloze vennootschap betaalt zelf belasting door aangifte te doen van de vennootschapsbelasting en vennootschapsbelasting te betalen over de belastbare winst.

Directeuren betalen afzonderlijk belasting over het inkomen dat ze verdienen met het bedrijf. Hun inkomen kan komen uit een salaris dat aan hen wordt betaald door het bedrijf. Als de directeuren ook aandeelhouders zijn, kunnen ze ook een deel van de winst van het bedrijf ontvangen in de vorm van dividenden.

Een LLP als entiteit is niet belastbaar, maar de leden wel. Dus geen aangifte vennootschapsbelasting en geen vennootschapsbelasting voor een LLP. https://www.theaccountancy.co.uk/limited-company/whats-difference-llp-limited-company-7698.html#Tax%20in%20a%20limited%20company%20versus%20an%20LLP

“LLP: Belasting

Hoewel een LLP in het algemeen recht wordt behandeld als een rechtspersoon, wordt een LLP voor belastingdoeleinden normaal gesproken behandeld als een vennootschap onder de Income Tax (Business and Other Income) Act 2005 S863, S1273 van de Corporation Tax Act 2009.

Wanneer een LLP een handels-, beroeps- of andere activiteit uitoefent met het oog op het maken van winst :

alle Aktivitäten der LLP werden als von ihren Mitgliedern (und nicht von der LLP als solcher) gesellschaftlich ausgeübt betrachtet

alles, was von, an oder in Bezug auf die LLP zum Zwecke einer ihrer Tätigkeiten getan wird, gilt als von, an oder in Bezug auf die Mitglieder als Gesellschafter getan, und das Vermögen der LLP gilt als im Besitz der Mitglieder der LLP.

Een LLP moet fiscaal transparant zijn en daarom moet elke partner inkomsten- of vennootschapsbelasting betalen over zijn aandeel in de inkomsten of winst van de LLP alsof hij lid is van een vennootschap onder de Partnerships Act 1890.

Hieruit volgt dat wanneer een LLP een bedrijf met winstoogmerk uitoefent, het voor al zijn activiteiten als een personenvennootschap kan worden behandeld, met inbegrip van de activiteiten die niet met winstoogmerk worden uitgeoefend.

Het zijn de geregistreerde leden van de LLP die het bedrijf voeren. Als een LLP een bedrijf uitoefent, is elk geregistreerd lid belastbaar op de inkomsten die zij uit de LLP halen als bedrijfswinst.”

https://www.gov.uk/hmrc-internal-manuals/partnership-manual/pm131450

Het bedrijf moet een geregistreerd kantooradres in Londen hebben; wij leveren dit voor £41 per maand, inclusief digitaal postbeheer. Als extra optie kun je toegang krijgen tot een kantoor of vergaderruimte.

Een bedrijf opzetten in Europa

Een grensoverschrijdende vennootschap opzetten in Europa betekent een aanvraag indienen om een vennootschap te registreren in een ander Europees land dan waar de eigenaar van de vennootschap zijn fiscale woonplaats heeft. Dit type bedrijf kan ook een extraterritoriaal, buitenlands, gedelokaliseerd of internationaal bedrijf worden genoemd.

Clavero Alban

Mon comte Revolut Business a été ouvert et opérationnel en seulement une demi-journée !!

L’accompagnement était parfait. Fluide et d’une efficacité redoutable, qui a rendu le processus très simple. Merci 🙏🏼

(Clavero Alban, Avis 100% réels, preuves à l’appui) 17/04/25

Wafiq Khemili

Exceptionnel

(Wafiq Khemili, Avis 100% réels, preuves à l’appui) 16/04/25

Sébastien Le Borgne

rapide et éfficace, au top, super merci, super service, le call est top en meet avec la personne qui nous aide

(Sébastien Le Borgne, Avis 100% réels, preuves à l’appui) 16/04/25

Leuz Ndiaye

Réactivité, professionnalisme, bon relationnel

(Leuz Ndiaye, Avis 100% réels, preuves à l’appui ) 15/04/25

Sébastien Le Borgne

ohhh super rapide en effet 🙂

(Sébastien Le Borgne, Avis 100% réels, preuves à l’appui ) 15/04/25

H. Maidouni

J'ai eu une interaction extrêmement agréable avec le service compliance.

La responsable a répondu à une question avec une rapidité et une efficacité exceptionnelles, ce qui m'a été très utile et m'a permis d'exécuter ce que je devais faire.

(H. Maidouni, Avis 100% réels, preuves à l’appui ) 03/04/25

Anne-so Dujardin

Une cliente satisfaite et fidèle ! Simple, fluide, pratique et bon rapport qualité-prix pour les services proposés et rendus.

Merci pour leur excellent service ! (Anne-so Dujardin, Avis 100% réels, preuves à l’appui ) 07/04/25

Nathalie MICHEL

J'ai toujours eu une réponse rapide de leur part. J'ai eu affaire au service technique et ils sont très serviables et prêts à me fournir les informations dont j'ai besoin. Je les recommande. (Nathalie MICHEL, Avis 100% réels, preuves à l’appui ) 04/04/25

Jean M.

Toujours excellent… Cette société a toujours offert un service impeccable ! J'avais une question aujourd'hui et Erick m'a répondu en 30 minutes (peut-être plus rapidement). À notre époque où il est de plus en plus difficile d'obtenir un bon service, c'est tellement agréable de pouvoir compter sur une entreprise comme service-société.com pour me soutenir. (Jean M., Avis 100% réels, preuves à l’appui ) 09/04/25

Société FTD Express

Rapide et efficace Sans attendre au téléphone, j'ai parlé à Erick qui a répondu à mes questions rapidement et efficacement. Extrêmement serviable. (Société FTD Express, Avis 100% réels, preuves à l’appui ) 04/04/25

Soïzic Mireur

Leur réactivité est excellente et les réponses d’un haut niveau…. et c'est la troisième fois !!! Leur concept de redynamisation d’une activité est génial, leur maîtrise de la procédure de dissolution par TUP transfrontalière est parfaite !!.. (Soïzic Mireur, Avis 100% réels, preuves à l’appui ) 02/04/25

Bruno Marin

Agence de création d'entreprise et de services associés de qualité supérieure. Ils mettent tout en œuvre pour répondre rapidement à toutes vos questions. (Bruno Marin, Avis 100% réels, preuves à l’appui ) 31/03/25

Patrick Schwartz

J'ai bénéficié de l'assistance de 2 personnes du service client et j'ai bénéficié d'un accompagnement exemplaire : rapide et professionnel. Fortement recommandé. (Patrick Schwartz) 20/03/25

Nordine B.

J'ai récemment fait appel à service-société pour l'immatriculation de ma nouvelle entreprise au Royaume-Uni, et j'ai été extrêmement impressionné par leur service. Dès le début, leur équipe a fait preuve d'un professionnalisme, d'une expertise et d'un soutien exceptionnels, rendant le processus fluide. Merci à toute l’équipe pour toute votre aide. (Nordine B., 31/03/25)

N. Coll

Le service client de service-societe.com a été très rapide et efficace. Le responsable du service TUP m'a vraiment bien expliqué la tup transfrontalière. Je suis très satisfait. Je recommande ce site à tous les dirigeants de société qui rencontrent de graves difficultés (N. Coll, 29/03/25)

David C.

Utile - J'ai trouvé le chargé de clientèle très sympa, respecteux, et très compétent sur les services fournis, y compris les avantages et inconvénients dans différents pays (David C., 27/03/25)

SAM

L'expérience a été merveilleuse Du début à la fin, le suivi a été formidable et extrêmement enrichissant. Tout a été excellent et soigné, de la création de l'entreprise aux moindres détails. La personne en charge de mon dossier m'a expliqué étape par étape tout ce qui concernait la création de la société, l'acheminement du courrier et tout le reste. Un service excellent, 10/10. Ils m'ont accompagné du début à la fin et m'ont traité avec professionnalisme. Merci à toute leur formidable équipe. (SAM, 25/03/25)

Groomies

« Parfait, Top. Nous apprécions votre service et aimerions continuer à collaborer avec vous » (Groomies, 19/03/25) Avis 100% réels, preuves à l’appui

Olivier BLIN

« Tout est fait pour la société et je vous en remercie. Le compte Revolut est ouvert et j'ai reçu ma carte de paiement. » (Olivier BLIN, 19/03/25) Avis 100% réels, preuves à l’appui

André Choite MBAMY

« Ma gratitude envers Service Société Je tiens à exprimer ma gratitude envers Service Société pour son professionnalisme, sa rapidité et sa réactivité. Bien que juriste et docteur en droit exerçant en cabinet d'avocat à Paris, j'ai été particulièrement impressionné par leur expertise et leur efficacité dans la création d'une LLP à Londres.

Tout au long du processus, cette société a fait preuve d'une écoute attentive, d'une grande compétence et d'une rigueur exemplaire, offrant un accompagnement personnalisé et de qualité. Leur maîtrise du sujet et leur engagement en font un partenaire de confiance.

Je recommande vivement Service Société à toute personne souhaitant créer une entreprise en toute sérénité, avec un service réactif, fiable et professionnel. » (André Choite MBAMY, 10/03/25) Avis 100% réels, preuves à l’appui

Alban Clavero

"Merci ! Incroyable réactivité (pray)" (Alban Clavero, 26/02/25) Avis 100% réels, preuves à l'appui

Duc Destin

"Merci pour votre gentillesse et pour votre professionnalisme sans faille🙏 " (Duc Destin, 03/02/2025), Avis 100% réels, preuves à l'appui

Tidadini Mehdi

"J'ai eu de mauvaises expériences par le passé, Je suis content de vous avoir trouvé, de votre réputation et de votre travail, c'est très rare. Je suis 100% satisfait de votre rapidité et qualité de service. " (Tidadini Mehdi, 03/02/2025), Avis 100% réels, preuves à l'appui

GEORGIEV TUP

« Super » (Nikolay GEORGIEV TUP, 22/01/25) Avis 100% réels, preuves à l’appui

Lucas PINOSA

« Je suis satisfait de vos prestations pour la création de ma société à Malte, service client au top » (Lucas PINOSA, 19/01/25) Avis 100% réels, preuves à l’appui

Benjamin Marciano

« Super merci beaucoup ! » (Benjamin Marciano, 14/01/25) Avis 100% réels, preuves à l’appui

MOUSSOUS Mohamed

"Bon travail" (MOUSSOUS Mohamed, 13/01/25) Avis 100% réels, preuves à l'appui

Solal Cacoub

"Super, aucuns problèmes, merci" (Solal Cacoub, 13/01/25) Avis 100% réels, preuves à l'appui

Joël MAMELOUK

"Merci beaucoup pour votre rapidité" (Joël MAMELOUK, 13/01/25) Avis 100% réels, preuves à l'appui

Hajji Nassim

« Je tiens à remercier toutes les personnes qui m'ont accompagné » (Hajji Nassim, 06/01/25) Avis 100% réels, preuves à l’appui

Morgan Belhadj

« Super, parfait, merci à vous et merci de votre patience, et surtout de votre gentillesse que vous avez eu envers moi parce que j’ai été très compliqué» (Morgan Belhadj, 04/01/25) Avis 100% réels, preuves à l’appui

Sandra MENDEZ

« Merci pour votre efficacité » (Sandra MENDEZ, 03/01/25) Avis 100% réels, preuves à l’appui

Birama Coly SARR

« C'est ok le compte Revolut a été ouvert et activé pour ma société Business Solutions Design LLP Encore merci Birama » (Birama Coly SARR, 24/12/24) Avis 100% réels, preuves à l’appui

Maryline

« Bonjour, chatgpt m’a conseillé votre site pour créer une holding en Irlande. » (Maryline, Belgique, 24/12/24) Avis 100% réels, preuves à l'appui

Birama Coly SARR

"Je suis très satisfait de vos services, encore merci pour vos documents" (Birama Coly SARR, 12/12/24) Avis 100% réels, preuves à l'appui

Sandra MENDEZ

« Merci pour votre efficacité. » (Sandra MENDEZ, 05/12/24) Avis 100% réels, preuves à l’appui

Cheriff CHOUABBIA

« Vous faites un très bon travail » (Cheriff CHOUABBIA, 27/11/24) Avis 100% réels, preuves à l’appui

SAMB Alassane

Fondateur de l'enseigne Pizzas WOODIZ : « TOP, parfait, super, réactif, bonnes infos, rapide » (SAMB Alassane, 23/11/24) Avis 100% réels, preuves à l’appui

Philippe BORMS

Fondateur de l'enseigne EAT TO EAT : « Je suis satisfait de vos services » (Philippe BORMS, 28/11/24) Avis 100% réels, preuves à l’appui

Hakim Benotmane

Fondateur de l'enseigne en franchise Nabab Kebab et patron dans l’émission sur M6 « Patron Incognito » : « Top, parfait 👍, très très bien » (Hakim Benotmane, 23/11/24) Avis 100% réels, preuves à l’appui

Jérôme EBELLA « Kenzy »

Rappeur, éditeur, producteur et agent artistique, manager du groupe Ministère A.M.E.R. et fondateur, avec Frédéric Bride de la société Secteur Ä. Les deux rappeurs du groupe Ministère A.M.E.R., Stomy Bugsy et Passi, auront ensuite de nouveaux managers : « Je suis satisfait de vos services » (Jérôme EBELLA « Kenzy », 28/11/24) Avis 100% réels, preuves à l’appui

Jean TOFFIN

« Merci beaucoup pour votre diligence pour l’acquisition de la société. » (Jean TOFFIN, 28/11/24) Avis 100% réels, preuves à l’appui

CHOITE MBAMY Fochada

« Wowwww !!! Je vais donner votre contact. Magnifique !! » (CHOITE MBAMY Fochada, 02/11/24) Avis 100% réels, preuves à l’appui

Djilali Sadki

« Merci pour la réactivité et l’efficacité »(Djilali Sadki, 01/11/24) Avis 100% réels, preuves à l’appui

PICCINELLI David

« Propre et efficace....bravo! J ai d autres besoins on va en parler » (PICCINELLI David, 01/11/24) Avis 100% réels, preuves à l’appui

Bruno Péreira

« Bonjour, J'ai un retour de la banque le document a été validé. Merci » (Bruno Péreira, 18/10/24) Avis 100% réels, preuves à l’appui

Malik LIFA

«Merci de votre réactivité et votre professionnalisme » (Malik LIFA, 14/10/24) Avis 100% réels, preuves a l’appui

MAICAS Salomon

« Vous êtes super merci👍 » (MAICAS Salomon, 02/10/24) Avis 100% réels, preuves à l’appui

BONFILS Ludovic

« Parfait, rapide !!» ( BONFILS Ludovic, 24/09/24) Avis 100% réels, preuves à l’appui

Nacim Mahtallah

« Très satisfait » (Nacim Mahtallah, 05/09/24) Avis 100% réels, preuves à l’appui

Hervé LOUIT

« Super vous êtes au top, vous êtes très pro et sérieux » (Hervé LOUIT, 05/09/24) Avis 100% réels, preuves à l’appui

Frédéric HUGON

« 👍super » (Frédéric HUGON, 30/08/24) Avis 100% réels, preuves à l’appui

Jean-Claude DUCOUP

« Je suis satisfait de vos services! » (Jean-Claude DUCOUP, 16/08/24) Avis 100% réels, preuves à l’appui

Sébastien DROIT

« Juste parfait ! À la vue de ce premier projet je ne peux que vous recommander ! » (Sébastien DROIT, 13/08/24) Avis 100% réels, preuves à l’appui

Anthony BERNA

« super je suis très content de votre travail 😊😊😊 » (Anthony BERNA, 13/08/24) Avis 100% réels, preuves à l’appui

Benjamin MARCIANO

« Magnifique, merci » (Benjamin MARCIANO, 18/07/24) Avis 100% réels, preuves à l’appui

ELAMRI Faouzi

"C'est parfait" (ELAMRI Faouzi, 20/06/24) Avis 100% réels, preuves à l'appui

Alexandra CLUZEL

« Merci super c’est parfait » (Alexandra CLUZEL, 13/06/24) Avis 100% réels, preuves à l’appui

Gérard Massonne

« Parfait merci 🙏 » (Gérard Massonne, 12/06/24) Avis 100% réels, preuves à l’appui

Blanchard Euloge

"J'ai apprécié votre travail" (Blanchard Euloge, 04/06/24) Avis 100% réels, preuves à l'appui

Jérôme BRUY

« Merci d’avoir créé ma société à Malte. De plus, J’ai pu ouvrir mon compte HSBC grâce à votre service d’introduction bancaire, merci pour tout !… » (Jérôme BRUY, 01/06/24) Avis 100% réels, preuves à l’appui

Henri TALBOTIER

« Parfait Merci beaucoup ! »(Henri TALBOTIER, 29/05/24) Avis 100% réels, preuves à l’appui

« Kenzy » ex Ministère A.M.E.R, groupe de Hip-Hop

« Je suis très très content de vos services » 27/05/24 (« Kenzy » ex Ministère A.M.E.R, groupe de Hip-Hop) Avis 100% réels, preuves à l’appui

DESTIN Abonckelet

"Vous faites vraiment un bon boulot, merci pour votre professionnalisme" (DESTIN Abonckelet, 25/05/24) Avis 100% réels, preuves à l'appui

Ilias Moutani

« Franchement je suis très content, dès qu’on me demande je vous conseil » (Ilias Moutani, 09/05/24)

Mohamed BESSA

"C'est parfait, je vous fais confiance" (Mohamed BESSA, 07/05/24) Avis 100% réels, preuves à l'appui

SAINT-PRIX Pradeep

"Je suis très satisfait de la réactivité pour la holding. Je vais continuer à travailler avec vous. Top, merci encore à vous" (SAINT-PRIX Pradeep, 02/05/24) Avis 100% réels, preuves à l'appui

Dominique MARTELLA

« Très content de la création rapide , je vous en remercie » (Dominique MARTELLA, 25/04/24) Avis 100% réels, preuves à l’appui

Francois Pinguet

« Vous avez déjà immatriculé ma société …!!! C’est génial !! » (Francois Pinguet, 23/04/24) Avis 100% réels, preuves à l’appui

Samira Maouda

« Merci d’avoir créé notre société, pour votre aide et le suivi » (Samira Maouda, 23/04/24) Avis 100% réels, preuves à l’appui

Ilias Moutani

« C’est parfait merci beaucoup pour tout » (Ilias Moutani, 16/04/24) Avis 100% réels, preuves à l’appui

TASSELLI Amael,

"Super merci" (TASSELLI Amael, 16/04/24) Avis 100% réels, preuves à l'appui

ROIKONEN

(ROIKONEN , 25/03/24) Avis 100% réels, preuves à l'appui

Anne-Sophie Zerbib

« Formidable ! Je suis ravie de travailler avec vous. J'apprécie votre efficacité 👍 » (Anne-Sophie Zerbib, 25/03/24) Avis 100% réels, preuves à l’appui

Anaelle JUGE

"Super merci génial!! Toujours aussi efficace! » Anaelle JUGE, 19/03/24) Avis 100% réels, preuves à l'appui

Aaron Cohen Azran

« Très satisfait » (Aaron Cohen Azran, 11/03/24) Avis 100% réels, preuves à l’appui

Thierry Krieger

« Merci pour votre efficacité. » (Thierry Krieger, 01/03/24) Avis 100% réels, preuves à l’appui

Omar Hadjadj

« Parfait » (Omar Hadjadj, 02/03/24) Avis 100% réels, preuves à l’appui

Lionel LAWSON

« Je suis satisfait de vos services qui ont été très utiles pour moi. Je vous remercie de votre professionnalisme, de votre célérité et je n’hésiterai pas à transmettre vos coordonnées. » (Lionel LAWSON, 01/03/24) Avis 100% réels, preuves à l’appui

Florian MEUNIER

"OK top. Merci beaucoup pour votre professionnalisme. Vous êtes un top dans votre domaine car vous êtes quelqu'un de direct, j'aime beaucoup" (Florian MEUNIER, 28/02/24) Avis 100% réels, preuves à l'appui

William Bailly

« Très satisfait » (William Bailly, 26/02/24) Avis 100% réels, preuves à l’appui

Rabah Medjane

« Je suis très satisfait de vos services surtout de votre réactivité. Je me fais plaisir de partager votre Société. » (Rabah Medjane, 26/02/24) Avis 100% réels, preuves à l’appui

Avis service-societe.com

« Je tenais à vous remercier pour votre travail et votre professionnalisme. Votre expertise est très appréciée, 👍et je n'hésiterai pas à faire appel à vos services pour de futures prestations dans votre domaine de compétence. Merci encore. » (Wilfried Azade, 07/10/24) Avis 100% réels, preuves à l’appui

Guy BARBET

"AU TOP" (Guy BARBET, 19/02/24) Avis 100% réels, preuves à l'appui

Yannick LE CORRE

"Merci bcp. Travail très efficace de votre part" (Yannick LE CORRE, 12/02/24)

Florian MEUNIER

« J’ai une entière confiance en vous et en votre professionnalisme. » (Florian MEUNIER, 31/01/24) Avis 100% réels, preuves à l’appui)

Medjane Rabah

« Merciiii beaucoup » (Medjane Rabah, 23/01/24) Avis 100% réels, preuves à l’appui

Valérie TASSELI

"Génial" (Valérie TASSELI, 16/01/24) Avis 100% réels, preuves à l'appui

Vincent CHEVALIER

"C'est parfait, merci" (Vincent CHEVALIER, 09/01/24) Avis 100% réels, preuves à l'appui

Georgios Bouronikos

« Bonjour 🙂 vous êtes un vendeur adorable 🙂 » (Georgios Bouronikos, 05/01/24) Avis 100% réels, preuves à l’appui

Robin NICOLET

« Parfait merci pour votre professionnalisme à 100 % croyez moi je parle de vous a beaucoup de gens. Vous méritez que votre société puisse avoir des clients énormes, c’est sincère et je le pense. » (Robin NICOLET, 14/12/23) Avis 100% réels, preuves à l’appui

Daniel GOEDRAAD

"Merci pour votre patience👍💪👏 excellent et merci" (Daniel GOEDRAAD, 11/12/23) Avis 100% réels, preuves à l'appui

CRETU Florin

« Merci pour vos services » (CRETU Florin, 11/12/23) Avis 100% réels, preuves à l’appui

Konstantatos Nicolas

« Parfait et bravo » (Konstantatos Nicolas, 06/12/23) Avis 100% réels, preuves à l’appui

Mostapha EL ASRi

« Merci, au top »Mostapha EL ASRi, 06/12/23) Avis 100% réels, preuves à l’appui

Dominique BIDAUD

« Très satisfait » (Dominique BIDAUD, 20/11/23) Avis 100% réels, preuves à l’appui

Xavier Rossignol

« Parfait merci » ( Xavier Rossignol, 10/11/23) Avis 100% réels, preuves à l’appui

Bilal DERARD

« On est ravis de vos service merci encore ! » (Bilal DERARD, 06/11/23) Avis 100% réels, preuves à l’appui

Lionel LAWSON

« Merci pour vos services rendus » (Lionel LAWSON, 27/10/23) Avis 100% réels, preuves à l’appui

Ilias MOUTANI

"Vous travaillez de manière pro, c'est rare👍 " (Ilias MOUTANI, 19/10/23) Avis 100% réels, preuves à l'appui

Giorgios Bouronikos

« Merci beaucoup pour votre disponibilité et aide. » (Giorgios Bouronikos, 06/10/23) Avis 100% réels, preuves à l’appui)

Kamel Hadji

« Je vous ai conseillé, on ne peut pas vous enlever votre rapidité (Kamel Hadji, 02/10/23) Avis 100% réels, preuves à l’appui

Albéric Bonjean

"OK génial merci" (Albéric Bonjean, 27/09/23) Avis 100% réels, preuves à l'appui

David Zachara

« ok super merci excellent» (David Zachara, 26/09/23) Avis 100% réels, preuves à l’appui

Anne-Laure DUPORGE

« Sachez que je suis complètement satisfaite de vos services, votre réactivité et vos explications ont répondu à nos demandes pour la création de notre société et je n'oublie pas ce genre de choses 🙂 , j’ajoute que vous êtes excellent dans ce que vous faites » (Anne-Laure DUPORGE, 23/09/23) Avis 100 % réels, preuves à l’appui

Robin Nicolet

« Nous sommes satisfait du service qui a été effectué et nous vous en remercions » (Robin Nicolet, 23/09/23) Avis 100 % réels, preuves à l’appui

William Bailly

« je suis très satisfait de votre service, nous allons continuer notre collaboration, je vais donc faire ma succursale française, encore un grand merci pour la collaboration votre professionnalisme ne peut que vous honoré » (William Bailly, 21/09/23) Avis 100% réels, preuves à l’appui

Kamel Hadji

« Très bien rapide et efficace » (Kamel Hadji, 15/09/23) Avis 100% réels, preuves à l’appui

Wilfried AZADE

"C'est TOP" (Wilfried AZADE, 14/09/23) Avis 100% réels, preuves à l'appui

Kamel Hadji

« Super top merci » (Kamel Hadji, 06/09/23) Avis 100% réels, preuves à l’appui

Yvan ERBS

« Vous avez été parfait, merci, très satisfait » (Erbs Yvan, 06/09/23) Avis 100% réels, preuves à l’appui

GIMEL Laurent

"Super" (GIMEL Laurent, 01/09/23) Avis 100% réels, preuves à l'appui

Ilias Moutani

« OK top, bien reçu, c’est parfait 👍 , merci pour votre réactivité » (Ilias Moutani, 25/08/23) Avis 100% réels, preuves à l’appui

Géoffroy PAICHELER

"Bravo pour votre réactivité, Je suis content de vos prestations" (Géoffroy PAICHELER, 23/08/23) Avis 100% réels, preuves à l'appui

Bruno SCARPA

"Parfait merci, top" (Bruno SCARPA, 17/08/23) Avis 100% réels, preuves à l'appui

Mohamed Z.

"La réunion en ligne s'est bien déroulée. Personne très sympa. Nous attendons les documents pour la BG Garantie Bancaire pour pouvoir effectuer le onboarding. Merci à vous" (Mohamed Z., 17/08/23) Avis 100% réels, preuves à l'appui

Mohamed ZEGHIB

"Très bien" (Mohamed ZEGHIB, 14/08/23) Avis 100% réels, preuves à l'appui

Franck Boizot

« Super » (Franck Boizot, 12/08/23) Avis 100% réels, preuves à l’appui

Adrien LOMBARD

« OK parfait » (Adrien LOMBARD, 08/08/23) Avis 100% réels, preuves à l’appui

Paul-marie Vouvou

« Génial, merci beaucoup » (Paul-marie Vouvou, 07/08/23) Avis 100% réels, preuves à l’appui

Ryann Guillonnet

« Génial, merci » (Ryann Guillonnet, 21/07/23) Avis 100% réels, preuves a l’appui

Guillaume Chocat

« Parfait merci bien » (Guillaume Chocat, 16/07/23) Avis 100% réels, preuves à l’appui

Adrien Lombard

« Merci beaucoup » (Adrien Lombard, 11/07/23) Avis 100% réels, preuves à l’appui

Daniel Plastivene

« Merci d'avoir coordonné tout ça, sincèrement, je n'hésiterai pas à retourner vers vous pour d'autres projets » (Daniel Plastivene, 06/07/23) Avis 100% réels, preuves à l’appui

Stéphane Dupain

« c'est propre. Je n'ai pas de remarque et vous fait confiance.» (Stéphane Dupain, 06/07/23) Avis 100% réels, preuves a l’appui

William Bailly

« j'ai reçu ma carte hier » (William Bailly, 06/07/23) Avis 100% réels, preuves à l’appui

Zuka Jelena

« Super merci pour votre réactivité » (Zuka Jelena, 05/07/23) Avis 100% réels, preuves à l’appui

Bilal DERARD

« Super nous somme ravis, Merci pour tout. Je tenais à vous en informer pour la qualité et la rapidité de vos services. Je vous informe aussi que je compte encore faire appel à vos services pour la création de mes succursale en Belgique et en France.» (Bilal DERARD, 05/07/23) Avis 100 % réels, preuves à l’appui

Paul GLATIGNY

« Bonjour, pour la qualité de vos services parfait. merci par avance. » (Paul GLATIGNY, 23/06/23) Avis 100% réels, preuves à l’appui

Robin David NICOLET

« Je vous remercie 🙏🙏🙏 Nous sommes ici à la bonne place et au bon moment avec les bonnes personnes 🙏 , Merci beaucoup pour votre travail. C'est un travail rapide et de qualité !!! Encore une fois bravo pour votre professionnalisme et votre rapidité» (Robin David NICOLET, 22/06/23 et 26/06/23) Avis 100% réels, preuves à l’appui

Anne-Laure DUPORGE

« Vous avez toujours été réactif et efficace depuis le départ, et là votre geste me prouve que l'on ne s'est pas trompés. Vous travaillez sur le long terme et c'est parfait car nous recherchons la même chose » (Anne-Laure DUPORGE, 22/06/23) Avis 100% réels, preuves à l’appui

David SEROUSSI

"Merci pour votre efficacité " (David SEROUSSI, 16/06/2023) Avis 100% réels, preuves à l'appui

Henri TALBOTIER

« Merci beaucoup, c’est parfait, ravi de votre service ! » (Henri TALBOTIER, 14/06/23) Avis 100% réels, preuves à l’appui

William Bailly

« je vous remercie j'ai pu enfin ouvrir mon compte bancaire je vais avoir le numéro dans l'après-midi je pourrai donc effectuer les premières rentrées d'argent, merci à vous » (William Bailly, 13/06/23) Avis 100% réels, preuves à l’appui

Henri TALBOTIER

« merci beaucoup c’est génial » (Henri TALBOTIER, 12/06/23) Avis 100% réels, preuves à l’appui

Alexandra CLUZEL

« Super, merci, nickel » (Alexandra CLUZEL, 12/06/23) Avis 100% réels, preuves à l’appui

Aymen Bayèche

« OK parfait » (Aymen Bayèche, 07/06/23) Avis 100% réels, preuves a l’appui

M. Essombe

« Très satisfait, Merci pour votre disponibilité. » (M. Essombe, 30/05/23) Avis 100% réels, preuves à l’appui

Philippe LACOSTE

"Nickel, merci de votre aide" (Philippe LACOSTE, 29/05/23) Avis 100% réels, preuves à l'appui

HENRI TALBOTIER

« Merci beaucoup » ( HENRI TALBOTIER, 27/05/23) Avis 100% réels, preuves à l’appui

Ralph Pinto

« Parfait, merci beaucoup » (Ralph Pinto, 26/05/23) Avis 100% réels, preuves à l’appui

Elbak Soule

« Merci, vous êtes les meilleurs ! » (Elbak Soule, 25/05/23) Avis 100 réels, preuves à l’appui

Eric BREDA

« Parfait merci » (Eric BREDA, 23/05/23) Avis 100% réels, preuves à l’appui

Mustapha Gherras

« Fantastique » (Mustapha Gherras, 11/05/23) Avis 100% réels, preuves à l’appui

Hassen LASSOUED

« Good job 👍 Professionnalisme 👍 Merci » (Hassen LASSOUED, 10/05/23) Avis 100% réels, preuves à l’appui

Lionel LAWSON

« Je suis satisfait des services rendus par vos services.. nickel, la société est opérationnelle. » (Lionel LAWSON, 10/05/23) Avis 100% réels, preuves à l’appui

Elbak SOULE

"Superbe nouvelle ! Merci beaucoup , très content 😊 Parfait ! 👍 et merci pour le suivi " (Elbak SOULE, 28/04/23) Avis 100% réels, preuves à l'appui

Ben Salmi

« Très bien, très sérieux à recommander » (Ben Salmi, 24/04/23) Avis 100% réels, preuves à l’appui

Stéphane DUPAIN

« Je vous remercie de votre sérieux » ( Stéphane DUPAIN, 17/04/23) Avis 100% réels, preuves à l’appui

Mohammed Réda Malouda

« je suis très content de votre prestation jusqu’à présent rapidité et professionnalisme » (Mohammed Réda Malouda, 13/04/23) Avis 100% réels, preuves à l’appui

Nassim Zekhnini

« Super service » (Nassim Zekhnini, 08/04/23) Avis 100% réels, preuves à l’appui

D. Seroussi

« Au plaisir de perpétuer notre relation professionnelle »(D. Seroussi, 03/04/23) Avis 100% réels, preuves à l’appui

Badi Garnaoui

« C'est bon la banque à accepter les virements grâce à votre partenaire pour l’introduction bancaire, ils viennent de me faire un transfert vers la Tunisie » (Badi Garnaoui, 03/04/23) Avis 100% réels, preuves à l’appui

Achraf Zelmat

« La réactivité du service est bluffante, on n'avait plus l'habitude. Les engagements sont tenus. » (Achraf Zelmat, 30/03/23) Avis 100% réels, preuves à l’appui

Nicolas

« un simple mot pour vous remercier du service courtois et professionnel dont vous nous avez fait bénéficier, Il nous fera plaisir de vous recommander auprès de notre entourage et nous tenions à vous l’écrire Au plaisir d’une autre collaboration ensemble Salutations » (Nicolas) Avis 100% réels, preuves à l’appui

SIPPC LLP

« Temps record de création de la société, très attentif, répond sans gêne a tous nos questions, je recommande vraiment » (SIPPC LLP) Avis 100% réels, preuves à l’appui

Nassim Zekhnini

« Un grand merci » (Nassim Zekhnini, 27/03/23) Avis 100% réels, preuves à l’appui

Redjala Adel

« Super merci beaucoup » (Redjala Adel, 27/03/23) Avis 100% réels, preuves à l’appui

Benadda Kouider

« Un grand merci ! » (Benadda Kouider, 22/03/23) Avis 100% réels, preuves à l’appui

Thierry KRIEGER

"Top, Super merci beaucoup" (Thierry KRIEGER, 20/03/23) Avis 100 % réels, preuves à l'appui

Samir Bourouf

« Merci pour votre réactivité, vous êtes au top » (Samir Bourouf, 16/03/23)

Roland Garcia

« Merci pour vos diligences » (Roland Garcia, 11/03/23) Avis 100% réels, preuves à l’appui

Olivier Mehdi

« Supeeer, merci » (Olivier Mehdi, 03/03/23) Avis 100% réels, preuves à l’appui

LIMA Anthony

"Super merci beaucoup" (LIMA Anthony, 28/02/23) Avis 100% réels, preuves à l'appui

Christian EL DEBS

"Parfait merci beaucoup" (Christian EL DEBS, 28/02/23) Avis 100% réels, preuves à l'appui

Willy L.

« l’accompagnement est vraiment au top ! » (Willy L. , 24/02/23) Avis 100% réels, preuves à l’appui

Kouassi Aimé Malanhoua

« Je suis satisfait du service rendu. Bien à vous. » (Kouassi Aimé Malanhoua, 16/02/23) Avis 100% réels, preuves à l’appui

Samir MANI

"Merci encore pour votre réactivité, ça m'aide beaucoup" (13/02/23, Samir MANI) Avis 100% réel, preuve à l'appui

Damien Léonetti

« Je suis ravi, je vous remercie » (Damien Léonetti, 04/02/23) Avis 100% réels, preuves à l’appui

ZIATA Amirouche

« Je viens de recevoir le certificat d’enregistrement de la société , Je vous remercie pour votre professionnalisme » (ZIATA Amirouche. 02/02/23) Avis 100% réels, preuves à l’appui

Delphine Picagne

« vous êtes parfait et satisfait de vos services. Merci » ( Delphine Picagne, 27/01/23) Avis 100% réels, preuves à l’appui

Nicolas Coll

"Réponse de la banque : Le service conformité a validé votre dossier, votre compte est bien ouvert. Merci pour votre confiance." (Nicolas Coll, 19/01/23)

Mukandila Mujinga

« Super » (Mukandila Mujinga, 18/01/23) Avis 100% réels, preuves à l’appui

Willy L.

« Merci pour l’accompagnement » (Willy L. , 16/01/23) Avis 100% réels, preuves à l’appui

Elisabete De Sousa

"Génial" (16/01/23, Elisabete De Sousa) Avis 100% réels, preuves à l'appui

Dominique MICHEL

"Merci beaucoup...compte société" (Dominique MICHEL, 11/01/23) Avis 100% réels, preuves à l'appui

Gregory Arm

« Merci beaucoup, très appréciable » (Gregory Arm, 09/01/23) Avis 100% réels, preuves à l’appui

Julian Sailley

« Top ! Super ! » (Julian Sailley, 03/01/23) Avis 100% réels, preuves à l’appui

Farès Azzoug

«Merci beaucoup, je suis totalement satisfait de la prestation » (Farès Azzoug, 28/12/22) Avis 100% réels, preuves à l’appui

Touradj Backhtiar

« Très bien, merci beaucoup » (Touradj Backhtiar, 28/12/22) Avis 100% réels, preuves à l’appui

Laurent Quéhen

« Je suis très satisfait de la rapidité de la mise en place de la société en GB et de la disponibilité ainsi que des conseils avisés d’Erick .Je recommande ! » (Laurent Quéhen, 24/12/22) Avis 100% réels, preuves à l’appui)

Farès Azzoug

« super je vous remercie 🙏 » (Farès Azzoug, 23/12/22) Avis 100% réels, preuves à l’appui

Aykel Mejri

« Parfait » (Aykel Mejri, 20/12/22) Avis 100% réels, preuves à l’appui

Yanis Taferand

« Vous travaillez vraiment a toute heure Franchement Bravo » (Yanis Taferand, 06/12/22) Avis 100% réels, preuves à l’appui

CY

« La banque vient de me contacter, merci » (CY, 15/12/22) Avis 100% réels, preuves à l’appui

Richard Pascal

"Nous avons été contents de votre accompagnement et de votre professionnalisme" Richard Pascal, (13/12/22) Avis 100% réels, preuves à l'appui

AGC Financement

« Super, c’est une bonne nouvelle, je suis très satisfait, j’ai reçu les documents » (Alexandre Dauriac, 12/12/22) Avis 100% réels, preuves à l’appui

Mounguengue Goma Franky

« merci, c’est un plaisir de trouver une franche collaboration avec vous » (Mounguengue Goma Franky, 11/12/22) Avis 100% réels, preuves à l’appui

Léo Dulice

"Parfait, t'es un chef, merci" (Léo Dulice, 09/12/22) Avis 100% réels, preuves à l'appui

AGC Financement

Nouvelle satisfaction « Parfait » (AGC Financement, le 09/12/22) Avis 100% réels, preuves à l’appui

Yanis TAFERAND

"Très satisfait, merci" (Yanis TAFERAND, 02/12/22) Avis 100% réels, preuves à l'appui

Corinne YOËL

"Super vous êtes au top! Merci" (Corinne YOËL, 24/11/22) Avis 100% réels, preuves à l'appui

Dominique MICHEL

"Parfait, merci beaucoup" (Dominique MICHEL, 24/11/22) Avis 100% réels, preuves à l'appui

Tachefine AJDIR

"Merci 👍 c'est très rapide" (Tachefine AJDIR, 23/11/22) Avis 100% réels, preuves à l'appui

C. YOËL

« Merci infiniment » (C. YOËL, 22/11/22) Avis 100% réels, preuves à l’appui

Mdioui Mohamed

« Merci pour vos services, merci pour le travail que vous avez effectué, vous avez fait le travail que je vous est demandé. Je vous recommanderai avec conviction à d'autres personnes. Cordialement » (Mdioui Mohamed, 11/11/22) Avis 100% réels, preuves à l’appui

Jérôme BOLAND

"Un grand merci" (Jérôme BOLAND, 08/11/22) Avis 100 % réels, preuves à l'appui

Erwan DELBART

"Parfait merci, on est tous satisfait 🙂 on ouvre le compte en ligne actuellement" (Erwan DELBART, 07/11/22) Avis 100% réels, preuves à l'appui

A. GHASSANI

"je suis très satisfait" (A. GHASSANI, 04/10/22) Avis 100% réels, preuves à l’appui

Etienne Mbaussègue

« Merci beaucoup, je vous suis infiniment reconnaissant » ( Etienne Mbaussègue, 31/10/22) Avis 100% réels, preuves à l’appui)

El Debs Christian

« Parfait merci beaucoup » (El Debs Christian, 29/10/22) Avis 100% réels, preuves à l’appui

Daniel MOUZITA

« Merci pour les documents et le travail fait. » (Daniel MOUZITA, 27/10/22) Avis 100% réels, preuves à l’appui)

Samir MANI

"Super, merci beaucoup" (Samir MANI, 25/10/22) Avis 100% réels, preuves à l'appui

Nino Paganelli

"Impeccable" (Nino Paganelli, 25/10/22) Avis 100% réels, preuves à l'appui

Guillaume GABILLET

« oui très bien ça m'a enlevé pas mal de problème ! Parfait, merci à vous »

(Guillaume GABILLET, 18/10/22) Avis 100 % réels, preuves à l’appui

HASSANE Adel

"Vous avez fait votre travail, je vous remercie pour vos services, vous êtes irréprochables, "

(HASSANE Adel, 13/10/22) Avis 100% réels, preuves à l'appui

Bilal ZIANE

« on avance, avec le compte bancaire physique on peut démarrer l'activité sur de bons rails avec votre assistance, merci infiniment »

(Bilal ZIANE, 10/10/22) Avis 100% réels, preuves à l’appui

Florian SKERRA

"Votre travail a été très bien fait et je vous remercie de la gentillesse que vous avez accordé à l'élaboration d'une solution pour avancer à chacune des étapes malgré la complexité de la situation"

(Florian SKERRA, 07/10/22) Avis 100% réels, preuves à l'appui

Adel HASSANE

"Parfait...excellent"

(Adel HASSANE, 07/10/22) Avis 100% réels, preuves à l'appui

Dominique ABAD

« Merci beaucoup pour la qualité de votre travail »

(Dominique ABAD, 06/10/22) Avis 100% réel, preuves à l’appui

David ZACHARA

« Merci Top… Super… ouverture de compte »

(David ZACHARA, 30/09/22) Avis 100% réels, preuves à l’appui

Alexandre Delaunay

« Impeccable... merci pour la création de la société !»

(Alexandre Delaunay, 29/09/22) Avis 100% réels, preuves à l’appui

Pascal Lusci

« Top merci à vous »

(Pascal Lusci, 28/09/22) Avis 100% réels, preuves à l’appui

Florian SKERRA

"C'est parfait"

(Florian SKERRA, 22/09/22) Avis 100% réels, preuves à l'appui

Elbak SOULE

Merci beaucoup pour ce boulot de grande qualité. J'en suis ravis et très satisfait. Merci à vous ! » (Elbak SOULE, 20/09/22) Avis 100% réels, preuves à l’appui)

RARBI Abdel-Magid

"Parfait"

(RARBI Abdel-Magid, 16/09/22) Avis 100 % réels, preuves à l’appui

Karim MESSAOUDI

« Merci pour votre service et votre sérieux »

(Karim MESSAOUDI, 16/09/22) Avis 100 % réels, preuves à l’appui

Elbak Soule

"Merci beaucoup pour votre réactivité et votre disponibilité."

(Elbak Soule, 15/09/22) Avis 100 % réels, preuves à l'appui

Guy-Maixent Onga-Nkwenkeu

« Je connais la qualité de votre travail…depuis que j'ai eu mes déboires avec ma banque j'ai fait appel à plusieurs structures et votre compagnie s'est révélée être la plus professionnelle »

(Guy-Maixent Onga-Nkwenkeu, 26/08/22) Avis 100% réels, preuves à l’appui

Ryann Guillonnet

« Niquel, le compte est bien créé 🙏 »

(Ryann Guillonnet, 14/09/21) Avis 100% réels, preuves à l’appui

Ryann GUILLONNET

« Génial !! Merci beaucoup »

(Ryann GUILLONNET, 13/09/22) Avis 100 % réels, preuves à l’appui

Dominique ABAD

« Je vous remercie pour votre aide et votre sérieux »

(Dominique ABAD, 12/09/22) Avis 100 % réels, preuves à l’appui

Alain DECANT

"Très satisfait"

(Alain DECANT, 01/09/22) Avis 100% réels, preuves à l'appui

Jean-Philippe VERM

« Rapidité… efficacité !! Toutes mes félicitations »

(Jean-Philippe VERM, 19/08/22) Avis 100 % réels, preuves à l’appui

Guy-Maixent Onga-Nkwenkeu

« J’ai bien ouvert mon compte bancaire à la Lloyds, je vous remercie »

(Guy-Maixent Onga-Nkwenkeu), 17/08/22) Avis 100 % réels, preuves à l’appui

Laurent CACCAMO

"Merci de votre implication efficace comme toujours"

(Laurent CACCAMO, 16/08/22) Avis 100 % réels, preuves à l'appui

Salif

« Nous sommes satisfaits de la création de la société »

(Salif, 10/08/22) Avis 100% réel, preuve à l’appui

Stéphane Baldacchino

« Je suis bien content de connaître votre entreprise »

(Stéphane Baldacchino, 10/08/22) Avis 100% réel, preuve à l’appui

Patrick FOVEZ

« Bravo, rapide et efficace ! Parfait, merci. Avoir un interlocuteur français et à l'écoute est très rassurant. »

(Patrick FOVEZ, 05 août 22) Avis 100% réel, preuve à l’appui

Daniel Mouzita

Très satisfait du traitement et de la réactivité.

(Daniel Mouzita, 18/07/22) Avis 100% réel, preuve à l’appui

Jacques Lalou

Service 5 étoiles (08/07/22)

Avis 100 % réels, preuves à l'appui

Mohamed Bessa

Parfait 👍 (11/04/22)

Avis 100 % réels, preuves à l'appui

Hakim S

Très professionnel, réactif et disponible surtout c’est important 👍 (24/03/22)

Avis 100 % réels, preuves à l’appui

Mat.

Nous sommes satisfait de la rapidité de la création de société (24/03/22)

Avis 100 % réels, preuves à l’appui

Boudairon

Je suis satisfaite des services de Service-societe, j'ai pu créer une société à l'étranger rapidement avec un bon rapport qualité/prix. Il y a un contact en langue française, ce qui est très appréciable. (24/03/22)

Avis 100 % réels, preuves à l’appui

Steeves Sfez

Merci pour votre réactivité votre diligence, votre sympathie, votre professionnalisme. J'avoue avoir été bluffé. Je vous promets beaucoup de retour (24/03/22)

Avis 100 % réels, preuves à l’appui

Guillaume Gabillet

C'est bon, extrait k-bis OK,

Merci pour votre professionnalisme.

A bientôt Guillaume (18/03/22)

Avis 100 % réels, preuves à l’appui

Jean-Marc S.

J'ai bien mon compte à la Lloyds (27/01/22)

Avis 100 % réels, preuves à l’appui

Mourad

Oui j'ai le RIB, TOP. (27/01/22)

Avis 100 % réels, preuves à l’appui

Bertrand P

J'ai bien mon compte en banque. Parfait merci (27/01/22)

Avis 100 % réels, preuves à l’appui

HC

Merci beaucoup pour votre réactivité (26/01/22)

Avis 100 % réels, preuves à l’appui

Raphaël V.

Merci Bien reçu (25/01/22)

Avis 100 % réels, preuves à l’appui

Hélias

Parfait (25/01/22)

Avis 100 % réels, preuves à l’appui

SO.

Good job (20/01/22)

Avis 100 % réels, preuves à l’appui

Raphaël V.

Je suis satisfait (19/01/22)

Avis 100 % réels, preuves à l’appui

Sofiane O

Parfait, merci (17/01/22)

Avis 100 % réels, preuves à l’appui

Ridan

Mille mercis (02/01/22)

Avis 100 % réels, preuves à l’appui

Claudine T.

Merci infiniment (15/12/21)

Avis 100 % réels, preuves à l’appui

Laurent G

très bien très réactif et rapide (13/12/21)

Avis 100 % réels, preuves à l’appui

Mounir B.

Merci à vous pour votre gentillesse et professionnalisme (09/12/21)

Avis 100 % réels, preuves à l’appui

Amradouch

Génial super parfait et merci pour les réponses (09/12/21)

Avis 100 % réels, preuves à l’appui

Mohamed S.

Très bien parfait merci (03/12/21)

Avis 100 % réels, preuves à l’appui

CED

Parfait merci beaucoup (01/12/21)

Avis 100 % réels, preuves à l’appui

GC

Parfait, bon boulot (30/11/21)

Avis 100 % réels, preuves à l’appui

M. Sassi

Ok parfait (29/11/21)

Avis 100 % réels, preuves à l’appui

Sami l.

Réponses bien claires, merci (29/11/21)

Avis 100 % réels, preuves à l’appui

D. Emeriau

Je vous remercie pour vos réponses (29/11/21)

Avis 100 % réels, preuves à l’appui

M. COULON

Impeccable merci (19/11/21)

Avis 100 % réels, preuves à l’appui

Denis B .

J'ai bien ouvert le compte bancaire et tout va bien (26/11/21)

Avis 100 % réels, preuves à l’appui

José M.

Merci de tout ce que vous avez fait pour moi (25/11/21)

Avis 100 % réels, preuves à l’appui

Guillaume C.

Super.... Vous êtes réactifs vous avez un bon service (24/11/21)

Avis 100 % réels, preuves à l’appui

MICHEL D.

J'ai bien réceptionné tous vos documents et je vous en remercie bien. Mon avis sur votre prestation est que vous êtes au top, et , comme je vous l'ai dit par téléphone la semaine dernière, je vous remercie encore pour votre rapidité et votre efficacité et vos bons conseils. Je suis vraiment ravi d'avoir fait appel à vos services, (23/11/21)

Avis 100 % réels, preuves à l’appui

Gilles D.

Merci de votre efficacité. Vous avez fait plus vite que prévu. 20/11/21

Avis 100 % réels, preuves à l’appui

Dominique M.

Merci beaucoup pour votre rapidité. C'est parfait, encore bravo pour votre efficacité. (18/11/21)

Avis 100 % réels, preuves à l’appui

Anthony Z.

Le top. Très efficace. Je vais en parler à mes amis. (17/11/21)

Avis 100 % réels, preuves à l’appui

Béatrice D.

Merci de votre patience (12/11/21)

Avis 100 % réels, preuves à l’appui

Jean B

Merci pour votre efficacité (12/11/21)

Avis 100 % réels, preuves à l’appui

Hugo C

Parfait merci beaucoup (08/11/21)

Avis 100 % réels, preuves à l’appui

Samuel C.

Travail respectant les délais. (05/11/21)

Avis 100 % réels, preuves à l’appui

J. MARTINS

Merci beaucoup de votre aide, service rapide. (04/11/21)

Avis 100 % réels, preuves à l’appui

El Debs C.

Tout est nickel, je vous remercie. Excellent service, rapide et efficace. (03/11/21)

Avis 100 % réels, preuves à l’appui

Zitouni A.

Merci de votre professionnalisme (02/11/21)

Avis 100 % réels, preuves à l’appui

Gilbert F.

Prestation parfaite. Merci pour votre soutien. (02/11/21)

Avis 100 % réels, preuves à l’appui

Christian ED

Parfait, top merci (02/11/21)

Avis 100 % réels, preuves à l’appui

Christian

Merci beaucoup vous êtes super (30/10/21)

Avis 100 % réels, preuves à l’appui

David S

Très bien parfait (28/10/21)

Avis 100 % réels, preuves à l’appui

SH

Très bonne prestation. (23/10/21)

Avis 100 % réels, preuves à l’appui

Arnaud R

Je suis très satisfait du service (13/10/21)

Avis 100 % réels, preuves à l’appui

Laurent G

Je vous remercie pour votre réactivité. Je suis très satisfait de vos prestations (13/10/21)

Avis 100 % réels, preuves à l’appui

Patrick W

Ça me convient parfaitement (11/10/21)

Avis 100 % réels, preuves à l’appui

CB

Merci pour votre retour concernant l'introduction ouverture de compte (05/10/21)

Avis 100 % réels, preuves à l’appui

GO

Je suis satisfait de la configuration de la société. Je penses que vous ne pouviez pas faire mieux. Merci encore! (05/10/21)

Avis 100 % réels, preuves à l’appui

Christophe A

Nous vous remercions pour votre célérité à avoir produit la modification souhaitée; notre satisfaction est de 100%. (28/09/21)

Avis 100 % réels, preuves à l’appui

BENTAÏEB

Merci à vous, très bon interlocuteur, agréable et réactif. (24/09/21)

Avis 100 % réels, preuves à l’appui

Anaelle J.

...Parfait... Merci beaucoup... Procédé fluide et efficace...Très bonne communication (23/09/21)

Avis 100 % réels, preuves à l’appui

Rachid EM

Je ne peux que remercier votre entité pour son sérieux et son savoir-faire, grâce à vos compétences (16/09/21)

Avis 100 % réels, preuves à l’appui

GM

Je suis content de votre travail (13/09/21)

Avis 100 % réels, preuves à l’appui

Alexis

Au top (09/09/21)

Avis 100 % réels, preuves à l’appui

Phil

Prestation de qualité et vraiment très rapide. Bravo 🙂 (09/09/21)

Avis 100 % réels, preuves à l’appui

Sébastien H.

Je suis très content, surtout ce qui est important c'est le relationnel avec votre société car dans ce projet on fait confiance. Et votre système Internet et très bien et surtout rapide (07/09/21)

Avis 100 % réels, preuves à l’appui

Jérôme

Très bon service (06/09/21)

Avis 100 % réels, preuves à l’appui

Jeremie L

Totale satisfaction des prestations de votre société, elle se distingue par son sérieux. Merci (27/08/21)

Avis 100 % réels, preuves à l’appui

Nourdine B.